En un primer momento, había preocupación por la oferta, y ahora es la demanda la que se encuentra en peligro. Los riesgos de recesión son elevados.

Cuando comenzaron a escucharse noticias procedentes de China sobre el nuevo coronavirus, el análisis económico se centró, por lo general, en las perturbaciones de las cadenas de suministro y el impacto en las compañías que no podían reubicar fácilmente la producción. Y ahora, que tanto compañías como consumidores están recortando gastos, la caída de la demanda ha acentuado los temores a una pronunciada ralentización del crecimiento económico. Además, el desplome de los precios del petróleo ha exacerbado las inquietudes.

Se ensombrecen las perspectivas de crecimiento

No cabe duda de que, en estos momentos, los riesgos de recesión son elevados, lo que, según nuestras previsiones, penalizará el crecimiento estadounidense. El crecimiento experimentará un descenso cuya magnitud dependerá de la gravedad y la duración de las infecciones por coronavirus. Si la propagación del coronavirus altera la demanda durante un periodo prolongado de tiempo (es decir, más allá de los dos próximos meses), el impacto en el crecimiento resultará más significativo. Las rápidas medidas aplicadas en algunos países de Asia Oriental (China, Singapur, Hong Kong) han logrado la contención del virus en dichas regiones, aunque, como se desprende de los datos chinos (y, probablemente, de los futuros datos italianos), estas medidas también suponen un serio deterioro para el crecimiento económico.

Obstáculos adicionales: caída de los precios del petróleo y los gastos de capital

Tal y como ha puesto de manifiesto la experiencia de 2015-2016, el descenso de los precios del petróleo ya no tiene un efecto positivo en la economía estadounidense. Los consumidores podrían verse beneficiados, aunque, en épocas de incertidumbre, es probable que los consumidores ahorren las ganancias imprevistas y no gasten. Teniendo en cuenta el pronunciado retroceso de los precios del petróleo, no podemos descartar el riesgo de que se produzcan revisiones a la baja en el crédito y se incrementen los impagos entre las compañías energéticas, una situación que podría extenderse a otros segmentos de la economía estadounidense. Vaticinamos que los gastos de capital en general, y la producción de energía en concreto, acusarán fuertes recortes, que podrían llegar a la cota cero en 2020, lo que supondrá también una rémora para el crecimiento.

Vigilamos de cerca la reacción de los consumidores y los negocios

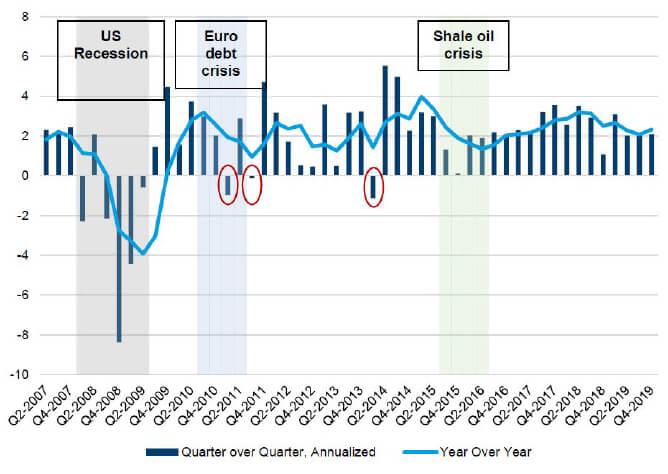

En la actual expansión (la más larga que se recuerda), se han dado tres ejemplos de crecimiento trimestral de signo negativo. Y, aun así, la economía ha proseguido su dilatada trayectoria alcista.

Gráfico 1: Crecimiento del PIB real estadouniden

Fuente: Macrobond; Bureau of Economic Analysis; Columbia Threadneedle Investments.

Si los esfuerzos de contención y mitigación resultan fructíferos en Estados Unidos, prevemos que el impacto del coronavirus en el crecimiento se revele efímero. Además de los esfuerzos de salud pública, la reacción de las compañías y los consumidores desempeñará un papel crucial. Las compañías estadounidenses sufrirán probablemente una merma de sus beneficios, aunque no queda claro cómo responderán. Lo más seguro es que los consumidores también se verán afectados, y vigilaremos la situación para comprobar si recortarán los gastos drásticamente o sacarán partido de los tipos más reducidos y el abaratamiento del petróleo. Entre los indicadores adelantados que resultan de utilidad para evaluar estas respuestas se incluyen el índice ISM de gestores de compras, los indicadores de confianza de consumidores y empresas y los datos de nóminas mensuales.

Catalizadores de mejora

El catalizador de mejora más notable será la limitación de la propagación del coronavirus. Las respuestas monetarias y fiscales también serán importantes para garantizar que las compañías puedan seguir endeudándose, si lo necesitasen, para financiar operaciones:

Política monetaria – Resulta evidente que la Junta de la Reserva Federal está preparada para actuar con rapidez y decisión. Las medidas y la orientación futura de la Fed pueden contribuir a la estabilización del sentimiento del mercado. Recortar los tipos es menos importante que dejar abiertos los canales de crédito, y mantener la liquidez en los mercados resultará esencial.

Política fiscal – También se necesita una respuesta fiscal bien meditada y específica para apuntalar la demanda en la economía. En Estados Unidos, el Gobierno ha anunciado que destinará 8.300 millones de dólares en fondos de emergencia para combatir la crisis, y probablemente se movilizarán más fondos. En China, se han implementado programas coordinados de índole monetaria, fiscal y crediticia.

Conclusión

Si el coronavirus perturba la demanda durante un periodo prolongado de tiempo (es decir, más allá de los dos próximos meses), el impacto en el crecimiento resultará mucho más significativo. Los continuos informes económicos podrían seguir espoleando la volatilidad a medida que los inversores digieren los datos; resulta esencial que los inversores distingan entre los informes retrospectivos (por ejemplo, las ventas minoristas y las nóminas) y los indicadores prospectivos, como el sentimiento.