En su reunión extraordinaria del 3 de marzo, el Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal anunció un recorte de 50 puntos básicos en el tipo de los fondos federales en un esfuerzo por mitigar el impacto económico y de mercado debido al coronavirus. Sobre la base de la curva de futuros de los fondos federales, muchos inversores habían estimado aproximadamente tres recortes de 25 puntos básicos en 2020 antes del anuncio (un punto básico equivale a una centésima de un punto porcentual), si bien el momento de esta declaración pilló a los mercados desprevenidos.

En su intervención tras la reunión, el presidente de la Fed, Jerome Powell, afirmó que el recorte «proporcionaría un notorio impulso para la economía […] y evitaría un endurecimiento de las condiciones financieras».

Reducir los tipos de interés podría representar una potente herramienta para combatir el deterioro de la coyuntura financiera. Dado que las compañías piden préstamos a tipos variables y fijos, unos menores costes de financiación podrían ofrecer un gran respaldo para los salarios y el empleo, así como para los planes de gasto de una compañía, en el caso de que la economía se desacelere, como se anticipa en estos momentos. En cuanto a los consumidores, la reducción de los tipos de financiación podría constituir un incentivo para refinanciar las hipotecas y recortar el coste total de sus deudas, lo que podría inyectar dinero real en sus bolsillos.

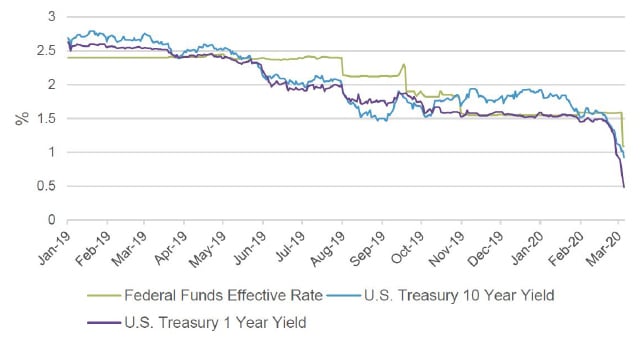

En términos históricos, los rendimientos de la deuda pública estadounidense han replicado la trayectoria del tipo de los fondos federales (muchos factores influyen en el movimiento de los rendimientos), y desde que se conoció la noticia del coronavirus el 13 de enero, los rendimientos de la deuda pública de todo el espectro de vencimientos han experimentado un considerable retroceso. El rendimiento de los títulos del Tesoro a 10 años marcó mínimos históricos el 9 de marzo de 2020, y algunos tramos de las curvas de tipos están ahora invertidos, lo que sugiere que los mercados prevén una mayor relajación monetaria y el retorno del tipo de los fondos federales al 0%.

¿Qué nos depara el futuro? En nuestra opinión, se están incrementando las probabilidades de que la Fed tenga que adoptar de nuevo una política de relajación monetaria para contrarrestar el mayor endurecimiento de las condiciones financieras en todo el mundo. Históricamente, cada vez que el FOMC ha recortado los tipos entre reuniones programadas, volvió a reducir los tipos en la siguiente reunión prevista.

Esto sugeriría que los fondos federales se reducirían otros 25-50 puntos básicos dentro de un par de semanas. Un tipo de los fondos federales del 0% reduce el atractivo del perfil de riesgo/rentabilidad del tramo corto de la curva de tipos, y una vez que el tipo llegue a cero cabría esperar que el siguiente movimiento de la Fed (si los mercados no empiezan a mostrar indicios de mejora) consistiría en la adopción de medidas no convencionales, como la compra de activos.

Figure 1: Rendimientos y tipo de los fondos federales estadounidenses

Fuente: Macrobond y Columbia Threadneedle Investments. El tipo efectivo de los fondos federales es una mediana ponderada por el volumen de las operaciones a un día en los fondos federales, que publica diariamente la Reserva Federal de Nueva York.

En nuestra opinión, para que los rendimientos estadounidenses tiendan al alza de manera sostenible, se debe registrar una combinación de datos que indiquen un daño limitado en la economía derivado del virus y se debe adoptar un estímulo fiscal agresivo junto con un recorte de tipos. Las intervenciones de los bancos centrales tienen sus límites, y el mercado espera y reacciona a las respuestas políticas de los gobiernos y los bancos centrales.