- Los mercados con calificación investment grade (IG) se beneficiaron directamente de los programas fiscales diseñados específicamente para mantener abiertos los canales de crédito, como los programas de suspensión temporal de empleo, los programas de préstamos directos, las moratorias en el sector bancario y el aumento de las compras de bonos corporativos.

- Si bien podríamos asistir a un cierto número de impagos o rebajas de calificación cuando se retiren paulatinamente estos programas, la composición del mercado sugiere que esto no debería suponer una gran preocupación; además, las perspectivas de algunos sectores son igual de halagüeñas, o tal vez mejores, que en la era precoronavirus.

- Incluso en los sectores perjudicados por la pandemia, muchas compañías con calificación IG disponen de significativas palancas que pueden activar para reaccionar, como la reducción de costes, el escalonamiento de las inversiones de capital, la gestión del capital circulante y las actividades inorgánicas, como la venta de activos, los recortes de dividendos o las ampliaciones de capital.

- Los factores políticos conjugados con la capacidad de desapalancamiento de esta clase de activos (y de la voluntad de desapalancamiento de los equipos directivos) nos alientan a mirar al futuro con bastante optimismo —con mayor optimismo que cuando empezamos el año.

El arranque del año 2020 se vio marcado por una de las fases de expansión más prolongadas de la historia, dado que las medidas

de política monetaria, cada vez más laxas, no hacían sino alargar el ciclo de crecimiento. Alentadas por dicho crecimiento y por

los reducidos tipos de interés, las compañías habían venido incrementando su endeudamiento y el apalancamiento corporativo

resultaba relativamente elevado antes del estallido de la pandemia.

Como consecuencia de los confinamientos provocados por la COVID-19,

los gobiernos y los responsables políticos tuvieron que intervenir para

evitar que una perturbación económica acabara desembocando en una

crisis financiera. Con esto en mente, se diseñaron una serie de programas

destinados a mantener abiertos los canales de crédito. Además de los

paquetes de apoyo fiscal, como los programas de suspensión temporal de

empleo, se adoptaron medidas de ayuda como los programas de préstamos

directos, las moratorias en el sector bancario y el aumento de las compras

de bonos corporativos.

Los mercados con calificación investment grade se beneficiaron directamente

de todas estas iniciativas. Tras la ampliación de los programas de compra

de deuda corporativa del Banco de Inglaterra y el Banco Central Europeo,

la Reserva Federal estadounidense anunció en marzo que compraría bonos

corporativos por primera vez.1

Si bien podríamos asistir a un cierto número de impagos o rebajas de

calificación cuando se retiren paulatinamente estos programas,

la composición del mercado sugiere que esto no debería suponer una

gran preocupación. El principal sector del segmento IG es la banca, que se

está viendo respaldada por una política económica destinada a gestionar

las pérdidas. Así pues, anticipamos que la calidad crediticia se mantenga

relativamente estable y que los operadores más débiles se fusionen con los

más fuertes. Este sector representa casi el 25% del mercado mundial IG.2.También existen sectores cuyas perspectivas resultan igual de halagüeñas

(o incluso mejores) que antes: la tecnología y la alimentación y las bebidas,

que representan el 10% del mercado. Los sectores que apenas se han visto

afectados por la crisis, como los servicios públicos, las telecomunicaciones

y la atención sanitaria, suman otro 20%. Incluso el sector inmobiliario,

que acapara el 4% del mercado aunque no constituye un sector homogéneo

dada la gran cantidad de subsectores diferentes, ha cosechados

satisfactorias rentabilidades en algunos ámbitos. Por ejemplo,

el almacenamiento y la logística se han beneficiado del auge del reparto a

domicilio y el «efecto Amazon». La distribución minorista y las oficinas han

atravesado más dificultades, aunque solo representan alrededor de un

1% del mercado.

«No deberíamos subestimar el hecho de que la pandemia podría haber modificado los patrones de conducta de manera significativa. ¿Regresaremos a la oficina cinco días a la semana o se impondrá la práctica del teletrabajo?»

Incluso en aquellos sectores donde los beneficios y las operaciones se han

visto perjudicados por la pandemia, muchas compañías con calificación IG

disponen de significativas palancas que pueden activar para reaccionar.

Una serie de medidas, como la reducción de costes, el escalonamiento de

las inversiones de capital, la gestión del capital circulante y las actividades

inorgánicas, como la venta de activos, los recortes de dividendos o las

ampliaciones de capital, puede utilizarse y se utilizarán para proteger la

calidad crediticia de los balances.

No obstante, no deberíamos subestimar el hecho de que la pandemia

podría haber modificado los patrones de conducta de manera significativa.

¿Regresaremos a la oficina cinco días a la semana o se impondrá la práctica

del teletrabajo? Algunos sectores podrían beneficiarse de tales cambios, como

la tecnología o la alimentación y las bebidas, pero otros podrían correr peligro.

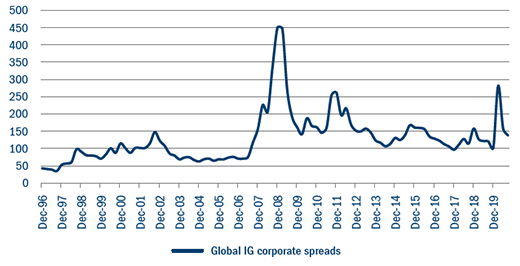

Gráfico 1: Diferenciales de la deuda corporativa IG mundial a largo plazo

Fuente: Bloomberg, 31 de octubre de 2020.

Sin embargo, las herramientas de política suelen aplicarse con más rapidez

con la que se retiran. Por ejemplo, la expansión cuantitativa del BCE se

prolongó durante más tiempo que el estrictamente necesario para mitigar

la tensión en el mercado o reducir el coste de la deuda para las grandes

compañías europeas. Más recientemente, la Fed ha afirmado que adoptará

un objetivo de inflación media,3 de modo que, si la inflación supera el 2%,

los tipos de interés no se subirán a no ser que dicho rebasamiento resulte

duradero. Por lo tanto, prevemos que el apoyo de las políticas se mantendrá

intacto durante algún tiempo.

A nivel mundial, los diferenciales entre la deuda IG y la deuda pública se

sitúan en 130 p.b., a saber, su media a largo plazo (véase el gráfico 1).

Mientras tanto, los rendimientos de la deuda pública y del efectivo se hallan

en mínimos históricos, y los ratios PER de la renta variable alcanzan máximos

de dos décadas debido a los ínfimos niveles de los tipos de descuento.

En ese contexto, un activo que presente una valoración media a largo plazo

resulta atractivo.

Los factores políticos conjugados con la capacidad de desapalancamiento de

esta clase de activos (y de la voluntad de desapalancamiento de los equipos

directivos) nos alientan a mirar al futuro con bastante optimismo —con mayor

optimismo que cuando empezamos el año.