Los tipos de interés llevan en mínimos históricos desde hace más de una década, afectados por el aluvión de estímulo monetario que se ha aplicado tras la crisis financiera mundial. Una situación que esperamos que cambie en 2022. Conforme avanza la recuperación económica de la pandemia de la COVID-19, la variante Ómicron nos recuerda que el camino no será sencillo. El año que viene estará marcado por un intercambio de papeles en la política monetaria: apoyo a la crisis, estímulo y gasto sustituidos por recuperación, reparación, menor estímulo fiscal y vuelta a la «normalidad». El compromiso político cobrará una crucial relevancia, sobre todo en EE. UU., a medida que los gobiernos afronten la transición. Conforme se retire el apoyo a los precios de los activos, la gestión activa será fundamental para tener éxito en 2022.

Inflación: ¡no es momento de que cunda el pánico!

Convenientemente, los bancos centrales siguen haciendo como si las presiones inflacionistas no existieran; por ejemplo, la Reserva Federal estadounidense no parece haberse mostrado excesivamente preocupada por la creciente y persistente inflación en su país, algo que en ciclos anteriores se habría considerado un obstáculo de ciertas proporciones. Los inversores y los mercados son también bastante optimistas. Los mercados de renta variable se hallan en máximos, espoleados en algunos ámbitos por la fuerte actividad de fusiones y adquisiciones en algunas (de forma más evidente en el Reino Unido), mientras que ha resultado interesante ver cómo la curva de tipos se pronunciaba y aplanaba sin provocar la alarma que cabría esperar. Esto contrasta claramente con las anteriores veces en que se habló de virar la política monetaria, en 2013 y 2018, lo que provocó reacciones negativas del mercado, sobre todo las turbulencias causadas por la retirada paulatina de estímulos o «taper tantrum». En la actualidad, tras esperar tanto tiempo a que la situación se aclare, el mercado nota un mayor equilibrio, lo que aumenta nuestra confianza de cara a 2022, aunque en un entorno de ralentización del crecimiento.

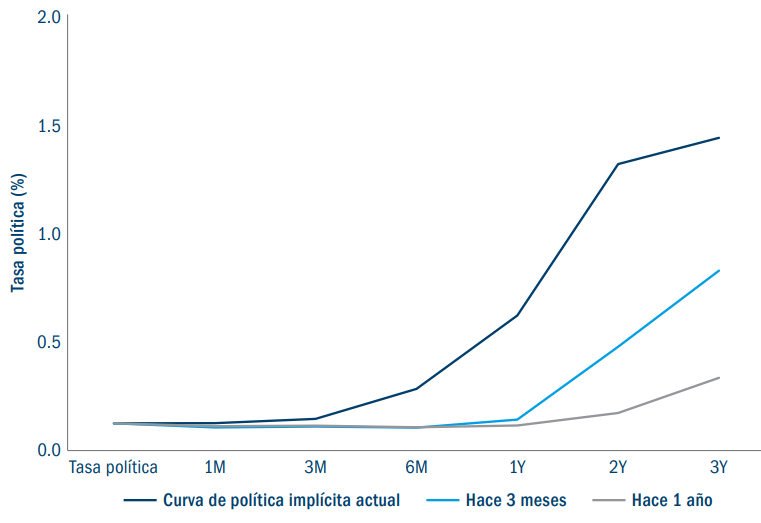

Gráfico 1: expectativas en relación con los tipos de interés en EE. UU. e historial

Fuente: Bloomberg, Columbia Threadneedle Investments, a 8 de noviembre de 2021.

Un motivo por el que creemos que la inflación disminuirá a la larga en 2022 son las mejoras en la cadena de suministro. Con independencia de si creen que la culpa la tienen la COVID-19 u otros factores estructurales y políticos (especialmente en Europa), muchos de nosotros hemos infravalorado hasta qué punto la cadena de suministro incidiría en el entorno corporativo. Si el exceso de pedidos disminuye entonces, existe el riesgo de una recesión provocada por las existencias en algunos sectores, principalmente los de automóviles y semiconductores, ya que los fabricantes que infravaloraron los niveles de pedidos durante la pandemia han agotado existencias para salir adelante. En efecto, según cálculos recientes de analistas del sector, la escasez de semiconductores podría durar hasta 2023.

Un motivo por el que creemos que la inflación disminuirá a la larga en 2022 son las mejoras en la cadena de suministro. Con independencia de si creen que la culpa la tienen la COVID-19 u otros factores estructurales y políticos (especialmente en Europa), muchos de nosotros hemos infravalorado hasta qué punto la cadena de suministro incidiría en el entorno corporativo. Si el exceso de pedidos disminuye entonces, existe el riesgo de una recesión provocada por las existencias en algunos sectores, principalmente los de automóviles y semiconductores, ya que los fabricantes que infravaloraron los niveles de pedidos durante la pandemia han agotado existencias para salir adelante. En efecto, según cálculos recientes de analistas del sector, la escasez de semiconductores podría durar hasta 2023.

La calidad se abrirá camino

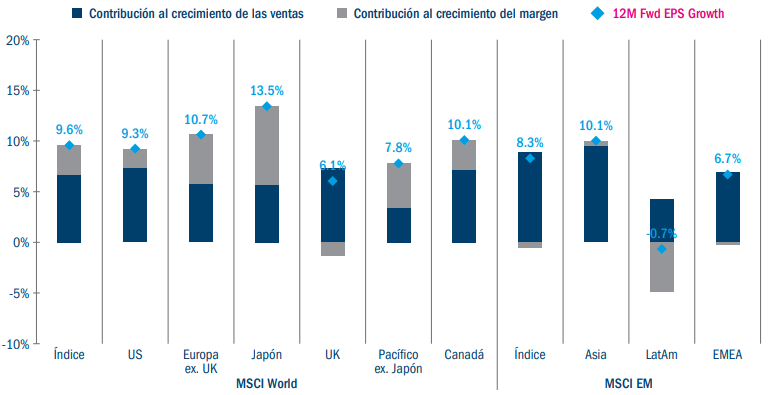

Gráfico 2: expectativas de crecimiento del beneficio por acción previsto a 12 meses a escala global

Fuente: Datastream/IBES, septiembre de 2021..

Ahora bien, debido a esos cuellos de botella en la cadena de suministro y la persistente inflación, a las empresas les va a costar más superar las previsiones como han hecho en 2021, al menos a corto plazo. Esperamos que el año que viene las compañías vuelvan al ciclo habitual de decepción en términos de beneficios, en lugar de deparar sorpresas positivas.

En los ciclos anteriores, cuando la curva de tipos se ha aplanado, el impacto en la renta variable ha llevado a los inversores a buscar empresas de calidad que podrían sobrevivir a cualquier perturbación inminente de los tipos. Camino de 2022, hemos visto cómo la curva se ha pronunciado, aplanado y elevado a lo largo de la curva una vez más, lo que ha dejado un escenario más dispar en cuanto a los factores que guían el mercado. No veo que esa situación vaya a cambiar a corto plazo, pero algunos segmentos que se han comportado mejor últimamente podrían experimentar dificultades, como los valores «meme», acciones que ganaron popularidad entre los inversores minoristas a través de plataformas en las redes sociales. Las compañías que nos atraen —negocios de calidad con balances sólidos y ventajas competitivas— presentan más posibilidades de capear la volatilidad.

Renta fija

Los inversores volvieron a inundar el mercado de renta fija en 2021, subidos a la ola de liquidez que aumentó el atractivo de la mayoría de los activos de riesgo. No obstante, esto ha dejado unas valoraciones elevadas y recelamos de los activos menos líquidos que los otros, entre los que se incluirían, en general, el crédito estructurado y los bonos municipales. Con pasivos vinculados a índices que incluyen muchas entidades sobreendeudadas, consideramos que un enfoque activo dará sus frutos en 2022.

Como creemos que la inflación se mantendrá durante más tiempo, en paralelo a la retirada del estímulo, cabría esperar que los rendimientos de los bonos aumenten en 2022, lo que no es una perspectiva excelente. Pero a medida que las compañías vuelvan a una fase tradicional de expansión del ciclo económico, nuestro enfoque activo específico en la mejora de los balances de las firmas y los consumidores, junto con una perspectiva «inteligente» de gestión de costes, proporcionarán mejores resultados en 2022. En recientes fechas, hemos visto cómo algunos diferenciales se han ampliado más en los tramos más débiles que en el universo investment grade, algo que cabría esperar en una fase de desaceleración. Si esto continúa, podríamos considerar el segmento investment grade más atractivo que el de high yield, aunque las grandes promesas nos siguen resultando interesantes. Y si la desaceleración fuese más grave de lo que pensamos, cabría prever un mayor apoyo a la deuda pública.

Renta variable

A las empresas les va a costar más superar las previsiones como han hecho en 2021, al menos a corto plazo. De hecho, anticipo una mayor variación en los resultados de la renta variable a lo largo del año, un contexto que podría ofrecer oportunidades para los inversores activos. La continua actividad de reapertura (y un entorno de crecimiento del PIB superior a la media) ofrece oportunidades de rentabilidad cíclica superior, especialmente en el primer semestre del año, aunque incluso esto dejará ganadores y perdedores de forma dispar. Como mencionado, por «calidad» nos referimos a empresas con balances sólidos, fuertes ventajas competitivas y unos excelentes credenciales de sostenibilidad. Con independencia de la región, estamos convencidos de que estas empresas sobrevivirán a cualquier fase de desaceleración o volatilidad en 2022.

Regiones

En Japón, el primer ministro Fumio Kishida, no constituye el mismo catalizador positivo que sí fuera Abe. Sin esa chispa política y la expectativa de cambios importantes, Japón ha perdido atractivo como región para nosotros, en tanto que inversores, a pesar de las mejoras en las cadenas de suministro que respaldarán la naturaleza industrial del país. Dicho esto, como inversores activos, no nos faltan oportunidades y muchas veces el mercado japonés ofrece una mayor variedad de la que le atribuimos, sobre todo en los sectores de tecnología y servicios. Este último no vive una fase normal debido a la COVID-19, pero hay iniciativas en marcha diseñadas para mejorar la productividad que nos están permitiendo descubrir oportunidades.

El sector de ahorro del Reino Unido ha estado invertido generalmente un 60% en activos denominados en libras esterlinas, pero últimamente los inversores del país han tenido una perspectiva más global en busca de rentabilidades ajustadas al riesgo. Esta puesta se ha revelado acertada, ya que el mercado del Reino Unido ha quedado rezagado en muchas ocasiones y sigue viéndose castigado por la reducción de flujos. Sin embargo, a las compañías con mucho dinero no les importan los flujos, sino encontrar activos baratos e infravalorado que puedan comprar, unas oportunidades que en el Reino Unido abundan. Puede que se exagere hasta qué punto el Brexit está afectando a las economías del Reino Unido y Europa. Lo que sí sabemos es que el Reino Unido es una economía menos abierta que hace cinco años y eso seguirá influyendo, generando tanto oportunidades como desafíos.

En cuanto a Europa, esperamos un fuerte crecimiento, aunque con la posibilidad de que se produzcan turbulencias en la cadena de suministro, ya evidentes con la falta de transportistas y una menor reserva de mano de obra. Es probable que estos factores provoquen una inflación mayor de la esperada y que el estímulo toque techo. El tema del cambio también está presente en la región: en Alemania, Angela Merkel sigue teniendo una gran presencia, pero se prepara para dejar el cargo; una Alemania bajo el mando de Olaf Scholz, del Partido Socialdemócrata (SPD), junto con Los Verdes y los liberales del FDP podría dar lugar a una mayor volatilidad y un predominio del estímulo. A ello hay que sumar que en abril se celebrarán elecciones presidenciales en Francia, una cita electoral que, como es sabido, resulta difícil de predecir. Estos acontecimientos influirán en los mercados, pero es complicado calcular hasta qué punto.

Conclusión

El año 2022 se caracterizará por los cambios. Hemos tenido un entorno de estímulo fiscal y monetario durante un tiempo, y cuando los grifos se dejan abiertos, a los inversores no les preocupa cuánto gastan los gobiernos y los bancos centrales o cuánto déficit tienen los países. Pero se avecinan cambios, por indeseados que sean, y nos enfrentamos a un mundo de «reparación económica» en el que los mercados y los inversores deben tener en cuenta el impacto de un menor estímulo fiscal.

Como gestores activos, nos hallamos en una buena posición para abrirnos camino en este mundo cambiante. Contamos con una diversidad de ámbitos de especialización, con más de 650 profesionales de la inversión que comparten sus opiniones sobre todas las principales clases de activos y mercados. Ha sido esa experiencia, nuestra cultura de colaboración y un enfoque en la intensidad investigadora lo que siempre nos ha permitido seguir ofreciendo rentabilidades sólidas a largo plazo. Y así seguirá siendo en 2022.