Las rentabilidades de mercado de la mayoría de los activos pueden reducirse a dos elementos básicos: los flujos de efectivo y los tipos de descuento. Para los activos de riesgo, como la renta variable, ambos elementos han descrito una trayectoria favorable en términos generales en el último mes o más. Las expectativas de beneficios, la fuente dominante de los flujos de efectivo para los inversores en renta variable, tocaron suelo a mediados de mayo en lo que respecta a la renta variable mundial, y a medida que la temporada de publicación de resultados avanzaba, también lo hacía el optimismo de los analistas sobre la senda de los beneficios futuros. Pese a la brutal caída de los beneficios publicados en el segundo trimestre, los beneficios futuros previstos para el índice MSCI All Country World se han recuperado de tal modo que, de aquí a finales del próximo año, ahora se prevé que se sitúen ligeramente por encima del nivel que mostraban el pasado diciembre.

La política monetaria, por su parte, es híperacomodaticia; y, pese a un flojo mes de agosto para las rentabilidades de la deuda pública de los países centrales, los tipos de descuento a corto plazo en los mercados desarrollados permanecerán, previsiblemente, muy bajos (en EE. UU.) o negativos (en Europa) durante al menos los próximos cinco años. El nuevo marco de política de la Fed podría contribuir a reforzar aún más estas tendencias acomodaticias.

Beneficios, entorno macroeconómico y valoraciones

Entonces, ¿por qué hemos empezado a adoptar de forma selectiva un posicionamiento contrario a la tendencia? Principalmente por tres razones interrelacionadas: unas previsiones de beneficios regionales (o flujos de efectivo) menos positivas encubiertas por el manto de los agregados mundiales; nuestra opinión macroeconómica en líneas generales cauta, con un crecimiento económico que seguramente se situará en el último decil de las expectativas del consenso en la mayoría de áreas este año; y unas valoraciones más cercanas a su nivel justo, tras un periodo de rentabilidades excepcionalmente sólidas, en partes del mercado de renta fija, por ejemplo.

Los agregados a menudo enmascaran las tendencias subyacentes; y si bien las expectativas de beneficios en EE. UU. (país que domina los índices mundiales) se han recuperado rápidamente, no se puede decir lo mismo de cualquier otro bloque regional excluyendo los países emergentes de Asia1 .

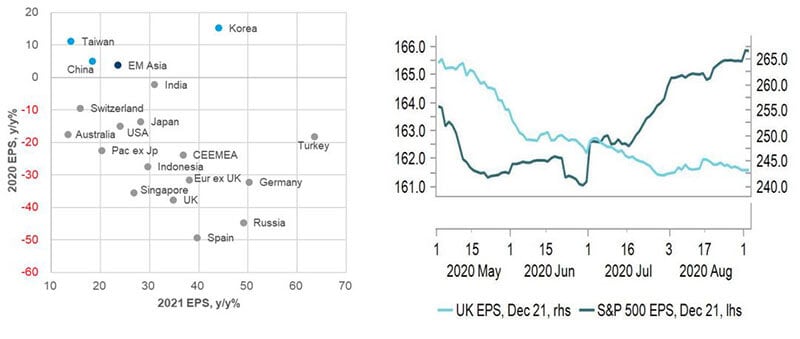

Ciertamente, los países emergentes de Asia destacan como la única región que logrará supuestamente un crecimiento de los beneficios positivo en 2020 y 2021 (gráfico 1, eje izda.) y, junto con EE. UU., es donde concentramos nuestro riesgo de renta variable2. El Reino Unido y, en menor grado, Europa excl. Reino Unido, han registrado pronunciadas caídas de los beneficios este año, y las expectativas para los beneficios de finales de 2021 se han movido a la baja y en dirección contraria a la de EE. UU. y los países emergentes de Asia (gráfico1, eje dcha.). A esto hay que añadir los siguientes retos: el Brexit; una potencial subida drástica del paro en octubre, a medida que vencen los programas de suspensión temporal de empleo; y un mercado cuya composición escora el índice hacia los factores «value», que sufrirán en el entorno que auguramos – más detalles sobre esto a continuación.

En conjunto, estos acontecimientos nos llevaron a recortar nuestras exposiciones a renta variable británica en la tercera semana de julio, dejándola en infraponderada en nuestra matriz de asignación de activos. El previsto crecimiento anémico de los beneficios y nuevos temores sobre el coronavirus también nos han disuadido de tomar exposición cíclica mediante renta variable europea, y hemos preferido en cambio adoptar posiciones largas en el euro, que se beneficiará de las importantes medidas de las autoridades —como el fondo de recuperación de la UE y unas políticas ultraexpansivas mundiales—, pero sin la sensibilidad cíclica de la renta variable.

Gráfico 1: Beneficios dispares… con diferentes trayectorias finales para 2021

Fuente: Macrobond, 2 de septiembre de 2020

Previsiones económicas

En la tesitura actual, apostar en contra de unas exposiciones más amplias a títulos cíclicos, con rasgos «value» o incluso de pequeña capitalización está justificado por nuestras opiniones específicamente cautas sobre el cuadro macro. Aunque los cierres económicos generalizados tuvieron un impacto menor en el PIB del segundo trimestre de lo que habíamos temido (llevándonos a revisar al alza nuestras previsiones de crecimiento del PIB estadounidense en 2020 la semana pasada, hasta el -5,5% desde el -7,5% anterior), nuestras previsiones económicas siguen siendo particularmente cautas. De hecho, la mejora del crecimiento de EE. UU. en 2020 estuvo acompañada de expectativas menos vigorosas para 2021. En Europa, el Reino Unido y Japón, estamos en o muy cerca del nivel de último decil para el crecimiento en 2020, con previsiones de que el PIB real vuelva a los niveles de finales de 2019 en algún momento posterior a diciembre de 2021 (lo que actualmente se suele denotar como una recuperación con forma entre U y L). Y los riesgos son numerosos, desde bruscas caídas del empleo por la finalización de los sistemas de suspensión temporal de empleo hasta la incertidumbre en torno a las elecciones presidenciales en EE. UU. y temores a nuevos confinamientos debido a una segunda oleada de COVID-19.

Un segmento de los mercados financieros que ha recorrido un largo trecho desde la primera oleada de la pandemia es el crédito corporativo, y en particular el crédito con calificación «investment grade». En el momento de mayor amplitud de los diferenciales en marzo, los bonos corporativos «investment grade» ofrecían a los inversores una compensación de 50 veces el tipo normal de impago y cotizaban alrededor de 2,5 desviaciones típicas por debajo de sus medias a largo plazo3.

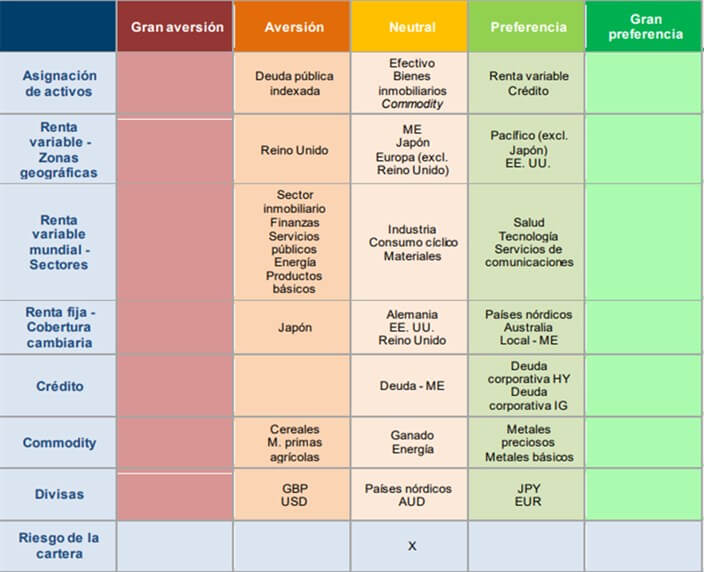

Tras un intenso recorrido alcista, las valoraciones son ahora ligeramente superiores respecto a sus medias a largo plazo. Aunque los bonos corporativos de elevada calidad cotizan por encima de su valor justo alrededor del 60% del tiempo y exhiben balances más sólidos que otros segmentos del mercado de crédito, además de seguir siendo un importante beneficiario de las políticas de los bancos centrales, los beneficios superiores a lo normal que pretendíamos capturar en las carteras de asignación de activos ya se han disipado. Así, en la última semana de agosto, rebajamos nuestra preferencia sobre los bonos corporativos con calificación más alta a Preferencia, al mismo nivel que el segmento de alto rendimiento. No obstante, seguimos dando la espalda a la deuda pública de los países centrales, cuya relación riesgo/remuneración, a las valoraciones actuales, es muy poco atractiva.

Como en el pasado, estas medidas no conllevan que hayamos entrado en un modo defensivo: de hecho, nos dejan bastante expuestos al riesgo de la renta variable y del crédito. Unos tipos efectivos de descuento menores serán un potente apoyo a medida que las economías se recuperen, e intentaremos mantener posiciones largas en los activos que más se beneficiarán de ello. No obstante, dado que los mercados han repuntado, y que la balanza de los riesgos ha cambiado, estamos posicionándonos selectivamente a la contra en las áreas más cíclicas.

Gráfico 2: Instantánea de la asignación de activos

Fuente: Columbia Threadneedle Investments, 2 de septiembre de 2020.