- Cuando a la perturbación descomunal y simultánea para la actividad económica provocada por la COVID-19 se respondió con unas políticas igualmente ingentes y simultáneas, nosotros, como la mayoría, revisamos considerablemente a la baja nuestras expectativas de crecimiento económico y de los beneficios en 2020.

- Desde entonces, se han dado tres hechos que han vuelto a inclinar la balanza, si bien esta vez a favor de un cierto carácter cíclico con un presupuesto de riesgo más neutral por la cifra mucho mayor de vacunas significativamente más eficaces para la COVID-19 de lo previsto y unas contracciones en 2020 mucho menos notorias de lo que se temía, lo que ha dado lugar a pronósticos más en forma de V en relación con el crecimiento económico y de los ingresos.

- Nosotros nos hemos dedicado a aumentar la exposición a renta variable japonesa y de los países emergentes asiáticos, que mantenemos junto con las estadounidenses. También nos siguen interesando los mercados de crédito, pero, al normalizarse los diferenciales, estamos aumentando gradualmente nuestra inversión en crédito de mayor rendimiento que también debería beneficiarse del mejor contexto cíclico, además del mantenimiento de la política sumamente flexible. Son segmentos en los que vaticinamos las mejores rentabilidades ajustadas al riesgo en los próximos 12 a 18 meses.

- Las previsiones centrales de Columbia Threadneedle apuntan a un máximo del 2% para los rendimientos de EE. UU. a 30 años y un 1% a 10 años, lo que debería allanar el terreno para rallies más duraderos.

Tanto los mercados financieros como nosotros hemos recorrido mucho camino desde los días más oscuros de la primavera

hasta los días más luminosos del invierno (impropios de la estación). En marzo pasado, cuando a la perturbación descomunal

y simultánea para la actividad económica provocada por la COVID-191 se respondió con unas políticas igualmente ingentes y

simultáneas, nosotros, como la mayoría, revisamos considerablemente a la baja nuestras expectativas de crecimiento económico

y de los beneficios en 2020.

A pesar del estímulo, el impacto a corto plazo de los «parones repentinos»

de la actividad económica iba a ser enorme. No obstante, también

incrementamos sustancialmente nuestra exposición a activos de riesgo

de calidad en los fondos multiactivos, los cuales mantuvimos hasta los

últimos compases del verano, y aseguramos unos beneficios muy normales

en segmentos aparentemente muy trastocados2 y listos para beneficiarse

al máximo de las políticas sumamente flexibles, como la deuda investment

grade de alta calidad y la renta variable de mayor calidad.

Nosotros nos hemos dedicado a aumentar la exposición a renta variable japonesa y de los países emergentes asiáticos, que mantenemos junto con las estadounidenses. Nos siguen interesando los mercados de crédito

Demos un salto a los días de noviembre, más luminosos, donde vemos tres

hechos que han vuelto a inclinar la balanza, si bien esta vez a favor de un

cierto carácter cíclico con un presupuesto de riesgo más neutral. En primer

lugar, un resultado favorable de las elecciones estadounidenses que ha

eliminado los riesgos de cola y ha traído consigo un alivio fiscal inesperado.

En segundo lugar, una cantidad de vacunas mucho mayor y más eficaces

contra la COVID-19 de lo que muchos esperaban, incluidos nosotros. Por

último, pero no por ello menos importante, las contracciones menos notables

de lo esperado en 2020, que han dado pie a unas previsiones más en forma

de «V» sobre el crecimiento económico y de los beneficios en países como

EE. UU. y Japón, y sobre todo los mercados emergentes asiáticos, que se han

superado con creces los problemas provocados por la COVID-19. Aunque esto

último pueda importar menos para unos mercados que miran al futuro,

que también han pasado por alto las segundas olas del virus y las

consiguientes restricciones más draconianas, sienta las bases para

una recuperación más sostenible.

Nosotros nos hemos dedicado a aumentar la exposición a renta variable

japonesa y de los países emergentes asiáticos, que mantenemos junto

con las estadounidenses. También nos siguen interesando los mercados

de crédito, pero, al normalizarse los diferenciales, estamos aumentando

gradualmente nuestra inversión en crédito de mayor rendimiento que también

debería beneficiarse del mejor contexto cíclico, además del mantenimiento

de la política sumamente flexible. Son segmentos en los que vaticinamos las

mejores rentabilidades ajustadas al riesgo en los próximos 12 a 18 meses.

Ahora bien, hay que tener fe en las bajas tasas de descuento para justificar

los precios del mercado en la actualidad, incluso con los factores positivos

que acabamos de describir.

Por otro lado, la combinación de valores de crecimiento estadounidenses y

cíclicos asiáticos, todos ellos de calidad, nos permitirá captar los crecientes

beneficios de los próximos dos años. Esto resulta especialmente sorprendente

en un continente como Asia, con un gran apalancamiento operativo, donde

se espera un crecimiento de los beneficios a un ritmo compuesto del 10%

en Japón y más del 17% en los países emergentes asiáticos entre este año y

2022, y con el mismo múltiplo a futuro que en el Reino Unido, cuyos beneficios

está previsto que aumenten un 0,25%. Asia ofrece también el incentivo

adicional de unas condiciones monetarias nacionales flexibles: El impulso del

crédito de China, por ejemplo, acaba de superar su máximo de 2016 y está a

punto de igualar su nivel de 2012/2013.3

Por otra parte, las valoraciones son plenas, con el 40% de los mercados

de activos actualmente una sigma por encima de sus medias a largo plazo,4

razón principal por la que somos menos positivos sobre los perfiles de

rentabilidad y riesgo que hace unos meses. Las valoraciones de los

índices de renta variable están por las nubes, de acuerdo con sus propias

series históricas, con el yield-to-worst (rendimiento en el peor caso) de la

deuda corporativa de alto rendimiento cerca del umbral mínimo histórico.

Dicho de otro modo, el coste de financiación de las compañías rara vez

había sido mejor.

Nuestras previsiones centrales apuntan a un máximo del 2% para los rendimientos de EE. UU. a 30 años y un 1% a 10 años, lo que debería allanar el terreno para rallies más duraderos

Las previsiones centrales de Columbia Threadneedle apuntan a un máximo

del 2% para los rendimientos de EE. UU. a 30 años y un 1% a 10 años,

lo que debería allanar el terreno para rallies más duraderos. De igual modo,

el desanclaje de los rendimientos a largo plazo constituye uno de los

mayores riesgos.

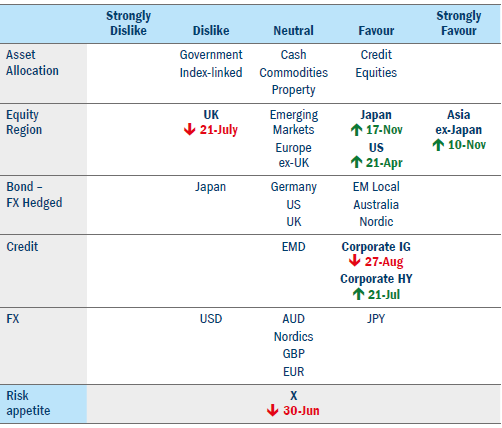

Gráfico 1: Instantánea de la asignación de activos, con los cambios

recientes destacados

Fuente: Columbia Threadneedle Investments, 8 de diciembre de 2020.