En 2022, creemos que el relato del mercado pasará a la fase tradicional de expansión del ciclo económico. A continuación, le explicamos lo que esto supone para los inversores en renta fija.

Obstáculos monetarios

A lo largo de 2021, la mano invisible de la política monetaria global de carácter acomodaticio sostuvo los mercados financieros. Sin embargo, las perspectivas para 2022 se revelan bastante diferentes. Ya hemos visto a los bancos centrales reducir las compras de activos y cabe esperar un escenario muy diferente para los tipos de interés a corto plazo, con previsibles subidas de tipos por parte de la mayoría de los principales bancos centrales. Este menor apoyo monetario, junto con unas valoraciones iniciales elevadas, justifica un enfoque más selectivo en el ámbito de la renta fija en 2022.

El potencial de las estrellas

Durante las recesiones, es normal que las agencias de calificación revisen a la baja la calificación de las empresas cuyo sino económico comienza a ser menos benévolo. Durante la pandemia, los «ángeles caídos» marcaron un nivel histórico: 184.000 millones de dólares de deuda corporativa perdieron su condición de investment grade.1 El contundente control de los costes, los gastos de capital, los dividendos, las recompras de acciones y las estructuras de capital contribuyeron a estabilizar los saldos de caja de las empresas. A medida que la demanda iba volviendo sin cesar, los márgenes de beneficio y el flujo de caja libre crecieron con rapidez, lo que permitió a las empresas rebajar su deuda y mejorar su calidad crediticia. A nuestro parecer, 2022 será un año excelente para las grandes promesas o «rising stars», a medida que muchas empresas de alto rendimiento alcancen la calificación investment grade (gráfico 1). En un entorno de subidas de precios aparentemente limitada, los candidatos a grandes promesas podrían suponer una oportunidad de ganancias poco habitual. Las primas de riesgo entre los bonos con calificación BB- y BBB siguen ofreciendo valor y los precios podrían repuntar conforme los inversores anticipen unas calificaciones más elevadas. Ahora bien, se requiere un análisis del crédito fundamental específico para encontrar ejemplos de crédito favorables antes de que las agencias de calificación pasen a la acción.

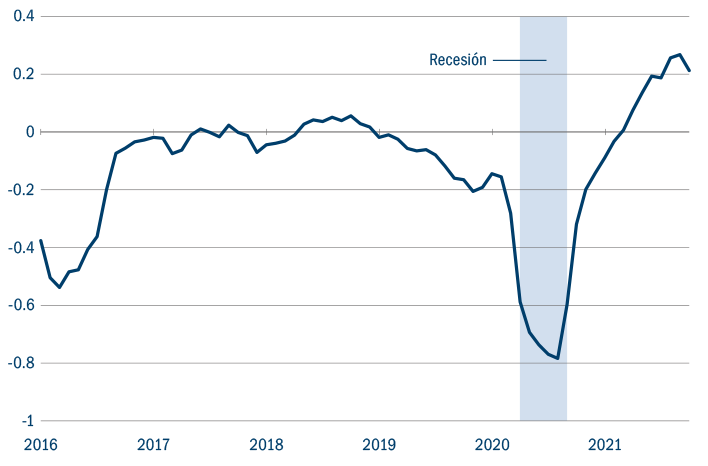

Gráfico 1: grandes promesas: las mejoras del crédito de las empresas de alto rendimiento superan las revisiones a la baja posteriores a la recesión

Fuente: Bank of America/Macrobond, octubre de 2021. Tasas de migración del crédito de alto rendimiento: mejoras netas de los seis últimos meses como porcentaje del valor de mercado, del 1 de enero de 2016 al 31 de octubre de 2021.

Beneficios fuera de los índices de referencia

La ola de liquidez provocada por la COVID-19 empujó a los inversores a volver a los mercados financieros a nivel mundial y situó las valoraciones en niveles históricamente elevados en la mayoría de los mercados de bonos líquidos. Los bonos menos líquidos, menos seguidos o menos referenciados fueron excepciones destacadas, especialmente en el caso del crédito estructurado y los bonos municipales. Casi el 40% de los bonos de titulización hipotecaria y de titulización de activos no están incluidos en ningún índice de referencia, incluida la mayoría de las oportunidades de mayor rendimiento en ese universo. Esa misma dinámica se produce en el ámbito de los bonos municipales, donde el alto nivel de fragmentación, el pequeño tamaño de las emisiones y la frecuente ausencia de calificaciones de crédito desembocan en que los índices de referencia de los bonos municipales no incluyan gran parte del conjunto de oportunidades. En todos los casos, una estrategia activa basada en el análisis puede conformar la relación de riesgo y remuneración en estas áreas para generar mayores ingresos y perspectivas de rentabilidad que las alternativas pasivas.

De la recuperación a la expansión

En 2022, creemos que el relato del mercado pasará del «susto y estupor» de la pandemia a la fase tradicional de expansión del ciclo económico. En esta fase, a los inversores en deuda no les beneficia tanto tener riesgo de mercado genérico, ya que los bancos centrales se dirigen hacia las puertas de salida. Un enfoque activo mucho más específico, centrado en la mejora de los balances de las empresas y los consumidores debería traer consigo mejores resultados en 2022.

Macro/Government Bonds 2021-22

By Adrian Hilton, Head of Global Rates and Currency

2021 será recordado como un año en el que la palabra «transitorio» se utilizó más a menudo de lo normal. Por lo que respecta concretamente al mercado, se refiere a la batalla entre las expectativas de inflación al alza y la idea de que los excesivos niveles actuales de subidas de precios se reequilibrarán el año que viene, una vez que se dejen atrás factores transitorios como la reapertura de la economía, las carencias de la cadena de suministro (tanto de mano de obra como de capital) y el encarecimiento de la energía.

Por consiguiente, ha sido un año difícil para la deuda pública de los países centrales. Los rendimientos y las expectativas de inflación aumentaron durante buena parte del año y los rendimientos revelaron un signo negativo. Al mismo tiempo, el discurso de los bancos centrales optó por un sesgo acomodaticia, aunque fracasó en muchas ocasiones en su intento por granjear la confianza o el apoyo del mercado. Nuestra propia visión de un crecimiento, una inflación y unos rendimientos de los bonos más bajos durante más tiempo fue puesta en entredicho, lo que hizo que fuese un año más difícil para nuestros fondos en algunos momentos.

¿Cuáles son las perspectivas? Creemos que existen pocas probabilidades que se repita esta suerte extraordinaria de presión inflacionista y que no habrá aumentos salariales sostenibles. Así pues, el crecimiento negativo de los salarios reales, los obstáculos fiscales —especialmente en el Reino Unido— y el endurecimiento de la política monetaria representarán un menoscabo marginal para las economías tras el fuerte rebote de este año.

Los mercados de deuda pública deberían sentirse reconfortados por ello, por lo que nuestra previsión principal estriba en unas rentabilidades mejores en 2022 que en 2021.

Investment Grade 2021-22

By Alasdair Ross, Head of Investment Grade Credit, EMEA

Para los mercados de crédito investment grade, 2021 se recordará mejor como un año de baja volatilidad de los diferenciales, lo que contrasta significativamente con los doce meses anteriores. Los diferenciales mundiales del segmento investment grade se movieron en una horquilla de unos 20 p.b. desde enero de 2021 hasta mediados de noviembre de 2021, mientras que en 2020 la horquilla fue mucho más amplia, de más de 240 p.b.

Este nivel tan bajo de volatilidad y dispersión genera un entorno más complejo para la gestión activa, y aunque la mayoría de nuestros fondos han cosechado una rentabilidad superior este año, esa rentabilidad superior es menor que la del año pasado.

¿Cuáles son las perspectivas para el año que viene? Tenemos una perspectiva bastante neutral con respecto al nivel de los diferenciales. Esto refleja el equilibrio entre unos fundamentales positivos y unas caras valoraciones. Concretamente, aunque las condiciones políticas parecen moverse lentamente en la «dirección equivocada», los actuales tipos de interés bajos y/o negativos y los supuestos niveles futuros seguirán propiciando un contexto positivo para el mercado.

En segundo lugar, puede que la economía mundial se esté ralentizando un poco, pero para el crédito investment grade un entorno de crecimiento bajo pero positivo, «ni muy frío, ni muy caliente», es ideal. Genera una atmósfera que ayuda a frenar los excesivos espíritus animales en los consejos de administración, a la par que no crea un riesgo de revisiones a la baja importantes o algo peor. La calidad del crédito corporativo también avanza en la dirección correcta y esperamos que, cuando acabe este año, los indicadores clave vuelvan a situarse al nivel en el que se encontraban a finales de 2019.

Por último, seguimos creyendo que habrá demanda de clases de activos generadoras de ingresos que presentan un menor riesgo, como el crédito investment grade, en un momento de menores emisiones nuevas y de compras continuas de los bancos centrales en Europa.

Entonces, ¿por qué no somos más alcistas? El problema son las valoraciones o los diferenciales. El nivel actual de los diferenciales de crédito se revela muy superior a las medias a más corto plazo (cinco años) y a más largo plazo (20 años) y algo más de 0,5 desviaciones típicas con respecto a este último.

High yield 2021-22

By Roman Gaiser, Head of High Yield, EMEA

Para los mercados de crédito de alto rendimiento europeos, 2021 se recordará como el año en que mejoró la calidad de crédito tanto por el retorno de las grandes promesas como por la caída de las expectativas de impago a niveles inferiores al 1%. Esto contrasta de manera considerable con el año 2020, en el que el tamaño del mercado y la calidad de crédito aumentaron debido al número y tipo de emisores que se incorporaron como «ángeles caídos» al universo del alto rendimiento europeo y las expectativas de impago rozaron niveles de dos dígitos.

Los diferenciales del alto rendimiento europeo han hecho un viaje de ida vuelta, de 100 p.b., en los últimos doce meses, marcando mínimos a mediados de septiembre. Los diferenciales de crédito volvieron a descender a los niveles de antes de la COVID-19, espoleados por la mejora de los fundamentales empresariales y la positiva evolución de las calificaciones de crédito. Esto redujo las expectativas de impago, ya que los bancos centrales siguieron fieles a los tipos «más bajos durante más tiempo», lo que supuso un buen apoyo para la clase de activos.

¿Y el año que viene qué? Las perspectivas del alto rendimiento europeo siguen sustentadas por unas perspectivas de crecimiento positivas y la mejora de los fundamentales empresariales. El creciente número de casos de COVID-19, así como los recientes acontecimientos relacionados con la variante ómicron, vienen a recordarnos el riesgo. Sin embargo, los esfuerzos por evitar los confinamientos para apoyar la mejora del entorno económico siguen siendo un objetivo clave de la mayoría de los gobiernos. Los aspectos técnicos del mercado parecen equilibrados: la preocupación por la inflación ligada a la escasez de oferta y de mano de obra, así como los problemas logísticos, ejercen presión sobre las curvas de tipos de la deuda pública, y los bancos centrales parecen alejarse de la política monetaria flexible.

Pero el apetito de ingresos y activos de mayor rendimiento sigue siendo bueno y los nuevos emisores que recurren al mercado ofrecen oportunidades. Con unos diferenciales ahora casi 100 p.b. por encima de los mínimos de 2021 y de vuelta a los niveles de hace doce meses, las valoraciones parecen razonables, a pesar del reciente aumento de la incertidumbre. Las expectativas de una recuperación económica tras la pandemia parecen descontadas, mientras que la inquietud por los impagos ha caído a mínimos históricos. Con las primas de riesgo rozando mínimos históricos, preocupa en cierto modo que la volatilidad imprevista ofrezca una compensación limitada. Aun así, con un repunte de la rentabilidad y una duración moderada, el mercado del alto rendimiento europeo ofrece oportunidades.